Điều kiện – Đối tượng chịu thuế suất thuế GTGT 5% (VAT 5%)

Mai Sơn sẽ chia sẻ chi tiết đối tượng chịu thuế giá trị gia tăng 5%, điều kiện áp dụng thuế suất thuế GTGT 5% và hướng dẫn lập tờ khai thuế GTGT 5% (có ví dụ).

I. CĂN CỨ PHÁP LÝ

- Thông tư 219/2013/TT-BTC;

- Thông tư 26/2015/TT-BTC;

- Thông tư 43/2021/TT-BTC;

- Thông tư 39/2014/TT-BTC.

II. QUY ĐỊNH ĐỐI TƯỢNG CHỊU THUẾ SUẤT THUẾ GIÁ TRỊ GIA TĂNG 5% (VAT 5%)

1. Đối tượng, các mặt hàng chịu thuế suất 5% – VAT 5%

1.1. Nhóm sản phẩm thiết yếu

- Sản xuất nước dùng để sản xuất, sinh hoạt ngoại trừ nước đóng bình, đóng chai, nước giải khát;

- Đường và các phụ phẩm thu được khi sản xuất đường như bã mùn, rỉ đường, bã mía.

1.2. Nhóm sản phẩm nông lâm nghiệp và hoạt động phục vụ nông nghiệp

- Thuốc bảo vệ thực vật, chất kích thích tăng trưởng cho cây trồng, vật nuôi;

- Hoạt động nạo vét, đào đắp kênh mương, ao hồ cho hoạt động nông nghiệp (trừ hoạt động nạo vét kênh mương nội đồng);

- Hoạt động nuôi, chăm sóc, phòng sâu bệnh cho cây trồng;

- Hoạt động sơ chế và bảo quản nông sản (ướp muối, phơi, bảo quản lạnh, sấy khô, xay xát, bóc vỏ, cắt, tách hạt, phương pháp bảo quản thông thường khác);

- Thực phẩm tươi sống chưa được làm chín hay tẩm ướp mà chỉ qua sơ chế dưới dạng làm sạch, bóc vỏ, cắt, đông lạnh, phơi khô;

- Lâm sản chưa qua chế biến thuộc các nhóm sau: Cây làm thuốc, nhựa cây, song, mây, hoa, tre, lá, nứa, rễ, luồng, mộc nhĩ, nấm…;

- Lưới, sợi đan lưới đánh cá, nhựa thông được sơ chế, các loại mủ cao su được sơ chế;

- Sản phẩm thủ công nghiệp dùng nguyên liệu tận dụng từ nông nghiệp; giấy in báo; bông sơ chế; đũa luồng, đũa tre; nón lá, chổi tre, nứa, trúc, rèm mành bằng tre; xơ dừa, dây làm từ tre nứa, dây thừng, chổi chít; sợi đay, thảm đay, thảm xơ dừa, bao đay, chiếu cói;

- Sản phẩm thủy hải sản, chăn nuôi, trồng trọt chưa qua chế biến hoặc chỉ qua sơ chế, bảo quản thông thường ở khâu kinh doanh thương mại. Lưu ý, khi doanh nghiệp hoặc hợp tác xã nộp thuế giá trị gia tăng theo phương pháp khấu trừ bán cho cá nhân, hộ kinh doanh thì chịu thu 5%, trường hợp đối tượng mua hàng là doanh nghiệp/hợp tác xã thì không phải kê khai nộp thuế, cụ thể:

- Các phương pháp sơ chế, bao gồm: Ngâm lưu huỳnh hoặc các hóa chất bảo quản khác, làm sạch, dùng hóa chất tránh thối hỏng, phơi, bảo quản bằng sunfurơ, sấy khô, bảo quản đông lạnh/ướp lạnh, bóc vỏ, ướp muối, xát vỏ, cắt, bỏ hạt, tách cọng và các phương pháp thông thường khác;

- Phân biệt thuế suất bán ra ở khâu thương mại:

>> Đối với trường hợp đơn vị là hợp tác xã, doanh nghiệp nộp thuế GTGT theo phương pháp khấu trừ bán các đối tượng sản phẩm trên cho doanh nghiệp, hợp tác xã thì không phải kê khai tính nộp thuế GTGT;

>> Đơn vị tính và nộp thuế GTGT theo phương pháp trực tiếp khi bán các đối tượng sản phẩm trên ở khâu kinh doanh thương mại thì kê khai và tính nộp thuế GTGT 1% theo doanh thu.

Ví dụ:

Trong kỳ kê khai, công ty TNHH Thực Phẩm Xanh bán ra 1.000.000đ nghệ nguyên củ cho hộ kinh doanh Sáu Món và 5.000.000đ ớt nguyên quả phơi khô cho công ty TNHH Tương Ớt Trung Thành.

Khi đó:

>> Nếu công ty TNHH Thực Phẩm Xanh tính và nộp thuế GTGT theo phương pháp khấu trừ: Khi lập tờ khai thuế GTGT, công ty TNHH Thực Phẩm Xanh phải kê khai 1.000.000đ giá trị hàng bán cho hộ kinh doanh Sáu Món với thuế suất thuế GTGT là 5%; giá trị hàng bán cho công ty TNHH Tương Ớt Trung Thành là 5.000.000đ thì công ty TNHH Thực Phẩm Xanh không phải kê khai tính nộp thuế GTGT;

>> Nếu Công ty TNHH Thực Phẩm Xanh tính và nộp thuế GTGT theo phương pháp trực tiếp: Khi lập tờ khai thuế GTGT, công ty TNHH Thực Phẩm Xanh phải kê khai, tính nộp thuế GTGT 1% đối với doanh thu bán cho hộ kinh doanh Sáu Món; giá trị hàng bán cho Công ty TNHH Tương Ớt Trung Thành là 5.000.000đ thì công ty TNHH Thực Phẩm Xanh không phải kê khai tính nộp thuế GTGT.

1.3. Nhóm hàng hóa y tế

- Máy chiếu chụp y tế; công cụ phục vụ mổ và điều trị vết thương, xe cứu thương; đồng hồ đo chỉ số tim mạch – huyết áp, công cụ truyền máu; bơm kim tiêm; công cụ phòng tránh thai và các công cụ khác theo xác nhận của Bộ Y tế;

- Hóa chất, vật tư dùng để diệt khuẩn, xét nghiệm; băng, bông, gạc y tế; đồ bảo hộ y tế (mũ, quần áo, khẩu trang, săng mổ, bao tay, bao chi dưới, bao giày, khăn, găng tay chuyên dùng cho y tế);

- Thuốc phòng chữa bệnh, bao gồm: thuốc thành phẩm, nguyên liệu làm thuốc (trừ thực phẩm chức năng); vắc-xin; sinh phẩm y tế, nước cất để pha chế thuốc tiêm, dịch truyền.

1.4. Nhóm hàng hóa phục vụ giáo dục và dịch vụ khoa học công nghệ

- Dụng cụ giáo dục như: dụng cụ thí nghiệm, nghiên cứu, giảng dạy; compa; hình vẽ, bảng phấn, mô hình, thước kẻ…;

- Sách (trừ sách giáo khoa, sách chuyên ngành, pháp luật, khoa học kỹ thuật, sách in chữ dân tộc ít người, ấn phẩm tuyên truyền cổ động… thuộc đối tượng không chịu thuế được quy định chi tiết tại Khoản 15 Điều 4 Thông tư 219/2013/TT-BTC);

- Đồ chơi cho thiếu nhi;

- Dịch vụ hỗ trợ cho hoạt động phát triển khoa học công nghệ, nghiên cứu khoa học; hoạt động về thông tin, ứng dụng, phổ biến, bồi dưỡng, đào tạo, tư vấn thành tựu khoa học công nghệ theo hợp đồng quy định tại Luật Khoa học công nghệ; các hoạt động liên quan đến sở hữu trí tuệ; chuyển giao công nghệ, tiêu chuẩn, quy chuẩn kỹ thuật, đo lường, chất lượng sản phẩm, hàng hóa, an toàn bức xạ, hạt nhân và năng lượng nguyên tử.

1.5. Các mặt hàng, dịch vụ và hoạt động khác

- Sản xuất, nhập khẩu, chiếu phim (trừ bản tin chuyên ngành, nội dung chính trị, nội dung tuyên truyền cổ động, nghiên cứu lý luận của Đảng và Nhà nước);

- Dịch vụ thể dục thể thao, văn hóa, triển lãm, biểu diễn nghệ thuật có giấy phép của nhà nước (trừ cho thuê gian hàng, sân bãi, bán hàng);

- Cho thuê mua, cho thuê, bán nhà ở xã hội theo Luật Nhà ở.

2. Điều kiện chịu thuế suất thuế GTGT 5% (VAT 5%)

Một số hàng hóa khi xuất hóa đơn bán ra 5% cần thỏa mãn các điều kiện quy định về ngành nghề kinh doanh, cụ thể như sau:

- Đối với hàng hóa, máy móc thiết bị, dụng cụ y tế, để được hưởng mức thuế suất thuế GTGT 5%, đơn vị cần có giấy chứng nhận đăng ký lưu hành hoặc giấy phép nhập khẩu hoặc phiếu tiếp nhận hồ sơ công bố tiêu chuẩn;

- Đối với vật tư y tế, để được hưởng mức thuế suất thuế GTGT 5%, đơn vị phải được cấp phép nhập khẩu hoặc có số lưu hành; có kèm theo nhãn phụ hoặc có nhãn đầy đủ thông tin; có sách hướng dẫn sửa chữa bảo dưỡng (trừ vật tư y tế sử dụng 1 lần); có hướng dẫn sử dụng viết bằng tiếng Việt;

- Thực phẩm tươi sống cần tuân thủ các biện pháp bảo đảm an toàn thực phẩm, có thể truy xuất nguồn gốc, có chứng nhận vệ sinh thú y (thực phẩm có nguồn gốc động vật);

- Thuốc phòng trừ sâu bệnh, thuốc bảo vệ thực vật theo Danh mục thuốc bảo vệ thực vật do Bộ Nông nghiệp và Phát triển nông thôn ban hành.

3. Hướng dẫn cách lập tờ khai thuế GTGT 5%

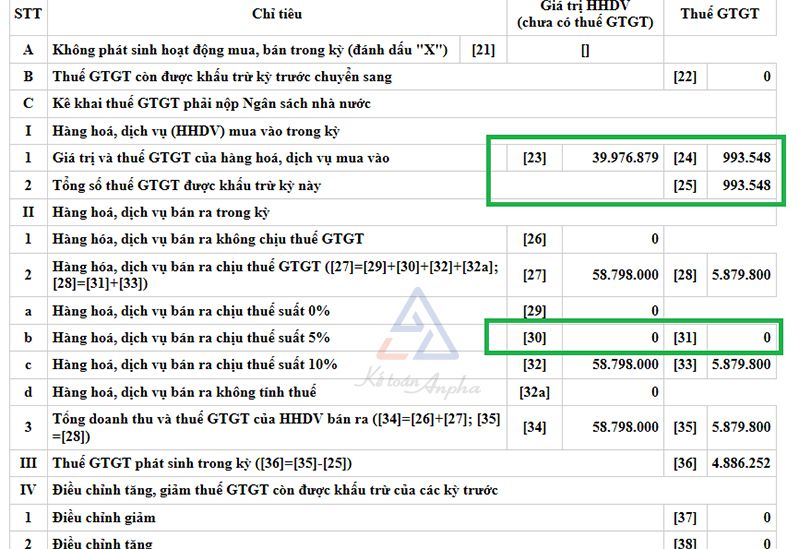

- Khi lập tờ khai thuế GTGT, đơn vị ghi tổng giá trị hàng hóa, dịch vụ bán ra chịu thuế suất thuế GTGT 5% và tiền thuế GTGT của hàng hóa, dịch vụ bán ra chịu thuế suất thuế GTGT 5% trong kỳ lần lượt vào chỉ tiêu [30] và [31];

- Đối với hàng hóa dịch vụ mua vào trong kỳ chịu thuế suất thuế GTGT 5%, đơn vị tổng hợp theo bảng kê hàng hóa dịch vụ mua vào cùng với các mức thuế suất khác và điền vào chỉ tiêu [23], [24] và [25] lần lượt đối với giá trị, thuế GTGT và thuế GTGT được khấu trừ;

Ví dụ:

Trong kỳ kê khai, đơn vị phát sinh 10.000.000đ hàng hóa dịch vụ mua vào thuế suất thuế GTGT 10% tương đương với 1.000.000đ tiền thuế GTGT, 20.000.000đ hàng hóa dịch vụ mua vào thuế suất thuế GTGT 5% tương đương với 1.000.000đ tiền thuế GTGT, 30.000.000đ hàng hóa dịch vụ bán ra chịu thuế suất thuế GTGT 5% tương ứng với 1.500.000đ thuế GTGT đầu ra.

Toàn bộ thuế GTGT mua vào phát sinh trong kỳ đều được khấu trừ. Đơn vị sẽ điền giá trị vào các chỉ tiêu như sau:

- Giá trị hàng hóa dịch vụ mua vào [23]: 30.000.000đ;

- Giá trị thuế GTGT hàng hóa dịch vụ mua vào [24]: 2.000.000đ;

- Tổng số thuế GTGT được khấu trừ kỳ này [25]: 2.000.000đ;

- Giá trị hàng hóa dịch vụ bán ra chịu thuế suất 5% [30]: 30.000.000đ;

- Giá trị thuế GTGT hàng hóa dịch vụ bán ra chịu thuế suất 5% [30]: 1.500.000đ.

III. CÁC CÂU HỎI THƯỜNG GẶP VỀ THUẾ SUẤT GIÁ TRỊ GIA TĂNG 5%

1. Để được hưởng mức thuế suất thuế GTGT 5% với mặt hàng vật tư y tế, đơn vị cần đáp ứng những điều kiện gì?

- Đơn vị phải được cấp phép nhập khẩu hoặc có số lưu hành;

- Có kèm theo nhãn phụ hoặc có nhãn đầy đủ thông tin;

- Có sách hướng dẫn sửa chữa bảo dưỡng (trừ vật tư y tế sử dụng 1 lần);

- Có hướng dẫn sử dụng viết bằng tiếng việt đối với các mặt hàng vật tư y tế.

(Theo Thông tư số 43/2021/TT-BTC)

2. Doanh nghiệp khấu trừ thuế GTGT theo phương pháp khấu trừ khi bán thủy sản chưa qua chế biến cho doanh nghiệp khác thì có được hưởng mức thuế suất thuế GTGT 5% không?

Doanh nghiệp khấu trừ thuế GTGT theo phương pháp khấu trừ khi bán thủy sản chưa qua chế biến cho doanh nghiệp khác thì không phải kê khai nộp thuế GTGT.

(Trích Thông tư số 219/2013/TT-BTC)

3. Nước giải khát có được chịu mức thuế suất thuế GTGT 5% không?

Không. Nước giải khát chịu mức thuế suất thuế GTGT 10%.

(Trích Thông tư số 219/2013/TT-BTC)